Pensjon og fondssparing

Privatøkonom Kenneth Sjåvåg forklarer hvordan pensjonssystemet fungerer, og hvordan du bør spare for å få en god pensjon.

I 2011 ble pensjonsreformen innført i Norge. Stadig flere pensjonister gjorde at det måtte tas grep. I korte trekk betyr disse grepene at mange får mindre i pensjon fra folketrygden enn det de ville gjort før pensjonsreformen.

Selv med pensjonspareordning gjennom arbeidsgiver, i tillegg til folketrygden, opplever mange pensjonister at de får en pensjon ned mot halvparten av den lønna de hadde da de fortsatt var i jobb.

Som pensjonist har du 100 % fritid. Hvordan passer det med 50 % lønn? Fritid koster som kjent penger!

Hvor mye får du i pensjon?

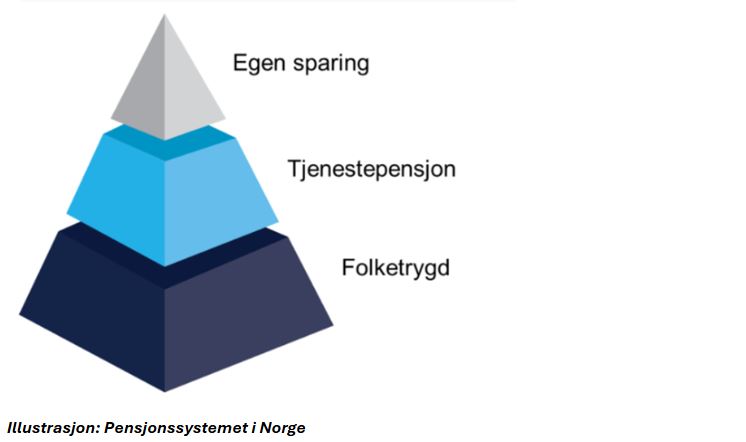

Hva du samlet får i alderspensjon bestemmes ut fra tre ulike ordninger som du ser i illustrasjonen under.

For alt arbeid du utfører mens du er mellom 13 og 75 år, settes det av et beløp tilsvarende 18,1 % av lønna di hos folketrygden. Dette gjelder for all lønn opp til 7,1 G (G=grunnbeløpet i folketrygden), som nå utgjør 880 599 kroner.

Arbeidsgiver er også pliktig å ha en pensjonsspareordning for deg, såkalt tjenestepensjon, men der finnes det mange ulike ordninger. Noen gode og noen mindre gode.

I tillegg til folketrygd og tjenestepensjon kommer det du selv klarer å sette av til egen fremtidig pensjon.

En smart øvelse

Selv om pensjonstilværelsen kan virke svært fjern kan det være ekstremt lurt å være litt offensiv, og gjøre følgende:

- Finn ut hvor mye du kan regne med å få i alderspensjon. Jobber du i det private, finner du dette enkelt på www.norskpensjon.no. Er du ansatt i det offentlige, finner du din forventede pensjon hos den pensjonskassen arbeidsgiver bruker, gjerne www.klp.no eller www.spk.no.

- Gjør deg opp en mening om hvor mye du trenger for å leve det livet du ønsker som pensjonist.

- Legg en plan. Om differansen mellom hva du ligger an til å få i pensjon og hva du rent faktisk mener du trenger er stor bør du legge en plan for å tette dette gapet.

Hvordan få en god økonomisk pensjonisttilværelse

Litt forenklet er det i all hovedsak tre muligheter som kan gi deg en bedre fremtidig alderspensjon:

- spare mer

- jobbe lenger før du blir pensjonist

- ta høyere risiko med sparepengene

Mange ser gjerne at en kombinasjon av å spare mer og kanskje med litt større verdisvingninger underveis kan være en god løsning.

Når du nærmer deg pensjonsalder, kan du selvsagt velge å jobbe lenger. Dersom du har spart, er det ikke nødvendigvis økonomien som avgjør om du skal stå lenger i jobb. Sparing til pensjon kan gi deg økonomisk frihet til selv å velge når du skal slutte å jobbe.

Et eksempel på pensjonsutregning

Si at du ligger an til en samlet simulert alderspensjon på 50 % av lønnen din, mens du har behov for en samlet pensjon som utgjør 70 % av lønnen din, og det ønsker du fra 67 år til 82 år.

Med en lønn på 600 000 kroner betyr det at du ligger an til en pensjon på 300 000 kroner årlig. Men du ønsker altså 420 000 kroner årlig. Da har du, litt forenklet, behov for å spare opp differansen som utgjør (120 000 x 15) 1 800 000 kroner.

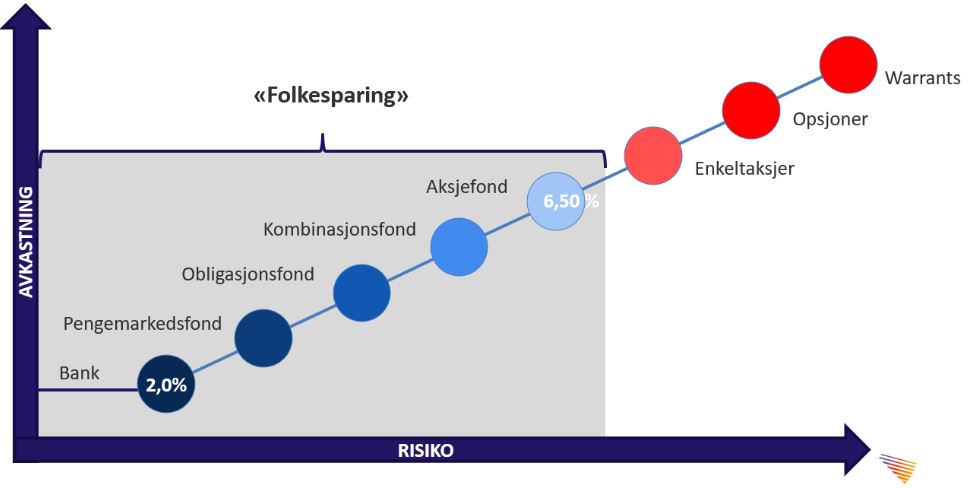

Et slikt sparemål kan du f.eks. nå ved å spare 3 500 kroner i måneden i 20 år i et aksjefond med forventet snitt årlig avkastning på 6,50 %.

Når bør du begynne å spare til pensjon?

Alt du klarer å spare til egen pensjonstilværelse hjelper, men skal sparingen virkelig monne er det smart å ikke drøye for lenge.

Starter du sparing tidlig, trenger ikke det månedlige sparebeløpet være særlig stort for at det kan gi enorme utslag når du blir pensjonist. Særlig om du sparer i fond med en høy andel av sparingen i aksjer.

Sparer du eksempelvis 1000 kroner måneden i aksjefond i 30 år blir det til nesten 1,1 millioner kroner, gitt forventet årlig avkastning på 6,50 %.

Bruk vår fondskalkulator for å se hva ulike beløp, forskjellig antall år med sparing og ulik grad av risiko kan gi deg av ekstra penger når du skal leve godt som pensjonist.

Hvilken sparing passer for meg?

I korte trekk er de din tidshorisont og evne til å tåle å se at verdien på sparingen svinger (risiko) som avgjør hvilken sparing som passer best for deg. Størst aksjeandel på sparingen gir størst forventet avkastning, men samtidig de største svingningene i verdi underveis.

Skal sparing lønne seg over tid er det lurt å forsøke å oppnå en avkastning/rente som er høyere enn prisstigningen, om ikke blir egentlig pengene litt mindre verdt hvert år.

I Norge har vi et årlig pristigningsmål på 2 prosent. For å oppnå en avkastning/rente høyere enn det må du som oftest velge noe annet enn banksparing.

For å finne ut hvilken sparing som passer for deg, kan du prøve spareroboten vår. Ved å svare på noen spørsmål får du bankens anbefaling på hvilken sparing som kan passe deg, i tillegg kan du også starte sparingen ved å signere elektronisk med din BankID.

Ønsker du hjelp av noen ekstra trente øyne, kan du kontakte rådgiveren din i banken.

Husk: Setter du av litt tid til å se på pensjonen din, og setter i gang sparing om det trengs, kan det ha enorm betydning for økonomien din når du når pensjonsalder.